دولت جمهوری اسلامی ایران ضمن استقبال از سرمایه گذاری خارجی در ایران از کلیه سرمایه گذاران خارجی درخواست می نماید که قانون تشویق و حمایت سرمایه گذاری خارجی (قانون) و آئین نامه اجرایی آن را (آئین نامه)

بـا دقت و تـوجه کـافی مطالعه فرمایند تا ضمن آشنایی با حقوق خود، تسهیلات

و حمایت های ناشی از سرمایه گذاری در چارچوب این قانون از تعهدات و

الزامات قانونی خود در چارچوب قانون تشویق و حمایت سرمایه گذاری خارجی نیز

مطلع شوند.

*

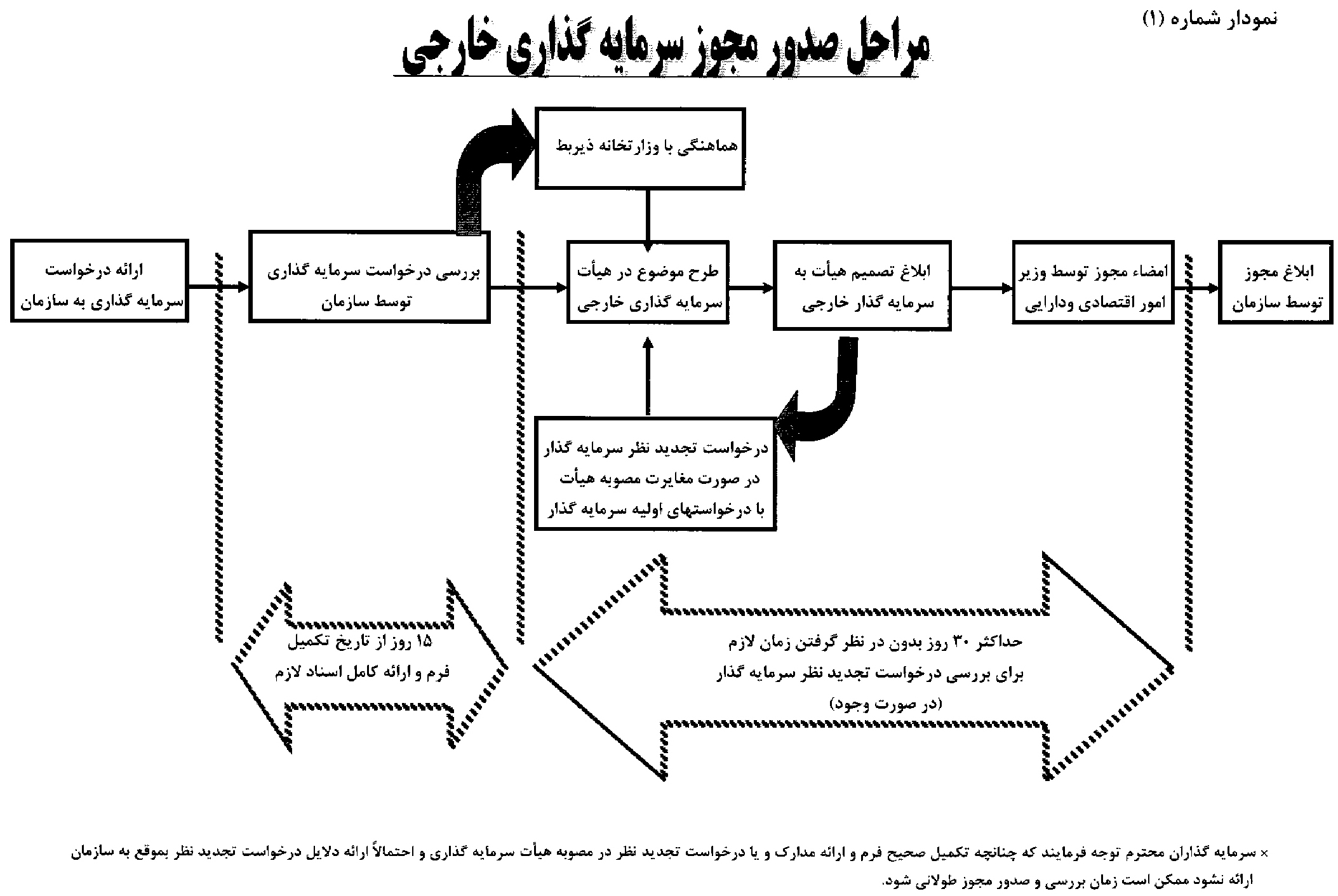

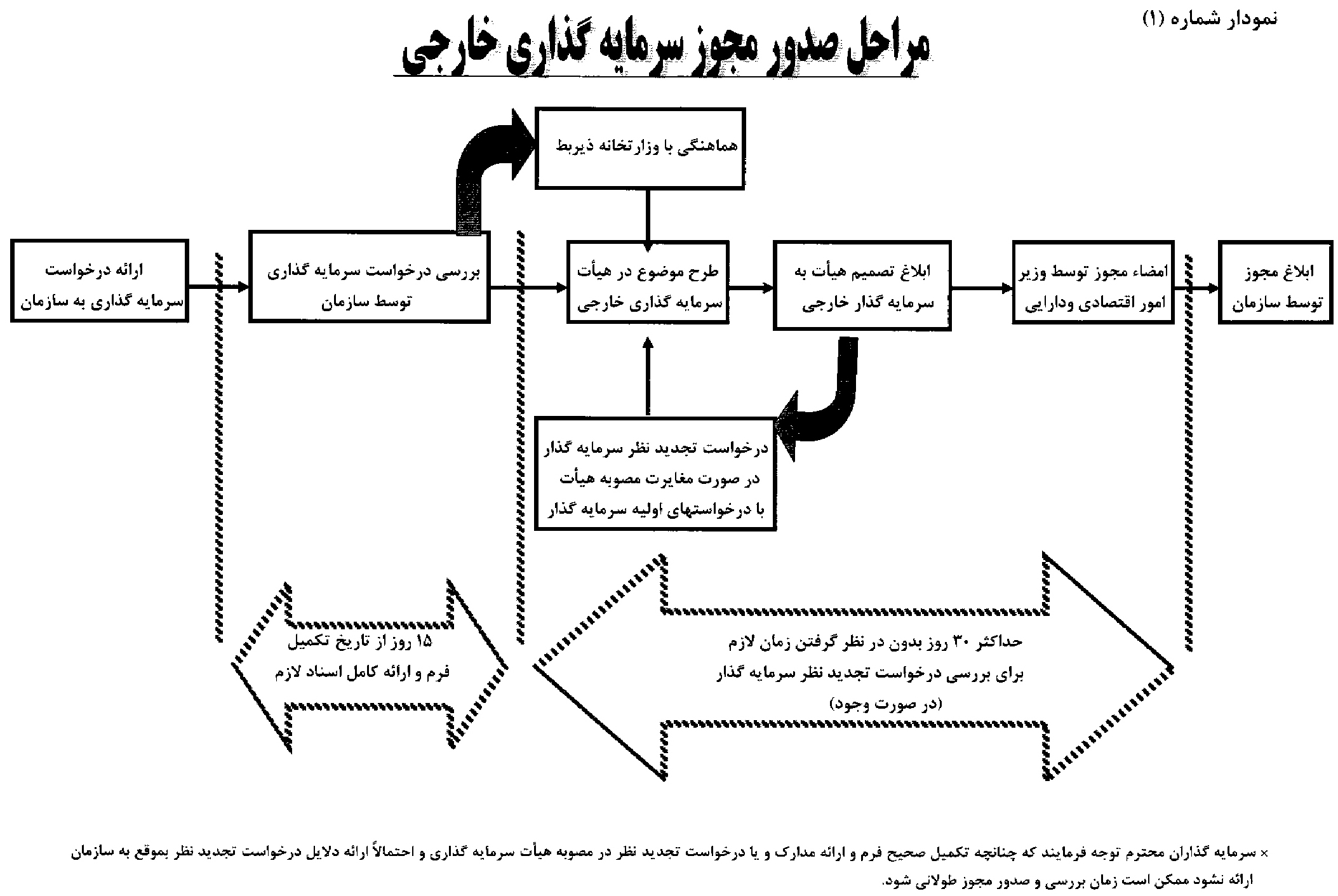

در این راهنما ابتدا بطور خلاصه به روند بررسی درخواست سرمایه گذاران

خارجی در ســازمان سرمایه گذاری تا مرحله صدور مجوز سرمایه گذاری خارجی

بشرح نمودار شماره (1) اشاره می گردد. سپس موادی از قانون و آئین نامه

اجرایی آن که به تضمین های قابل ارائه به سرمایه گذار، حقـوق و تسهیـلات و

حمایت های ناشی از سرمایه گذاری در چارچوب قانون مذکور و همچنین تعهدات و

الــزامات قانونی سرمایه گذار خارجی اشاره مینماید را توضیــح میدهــد. و

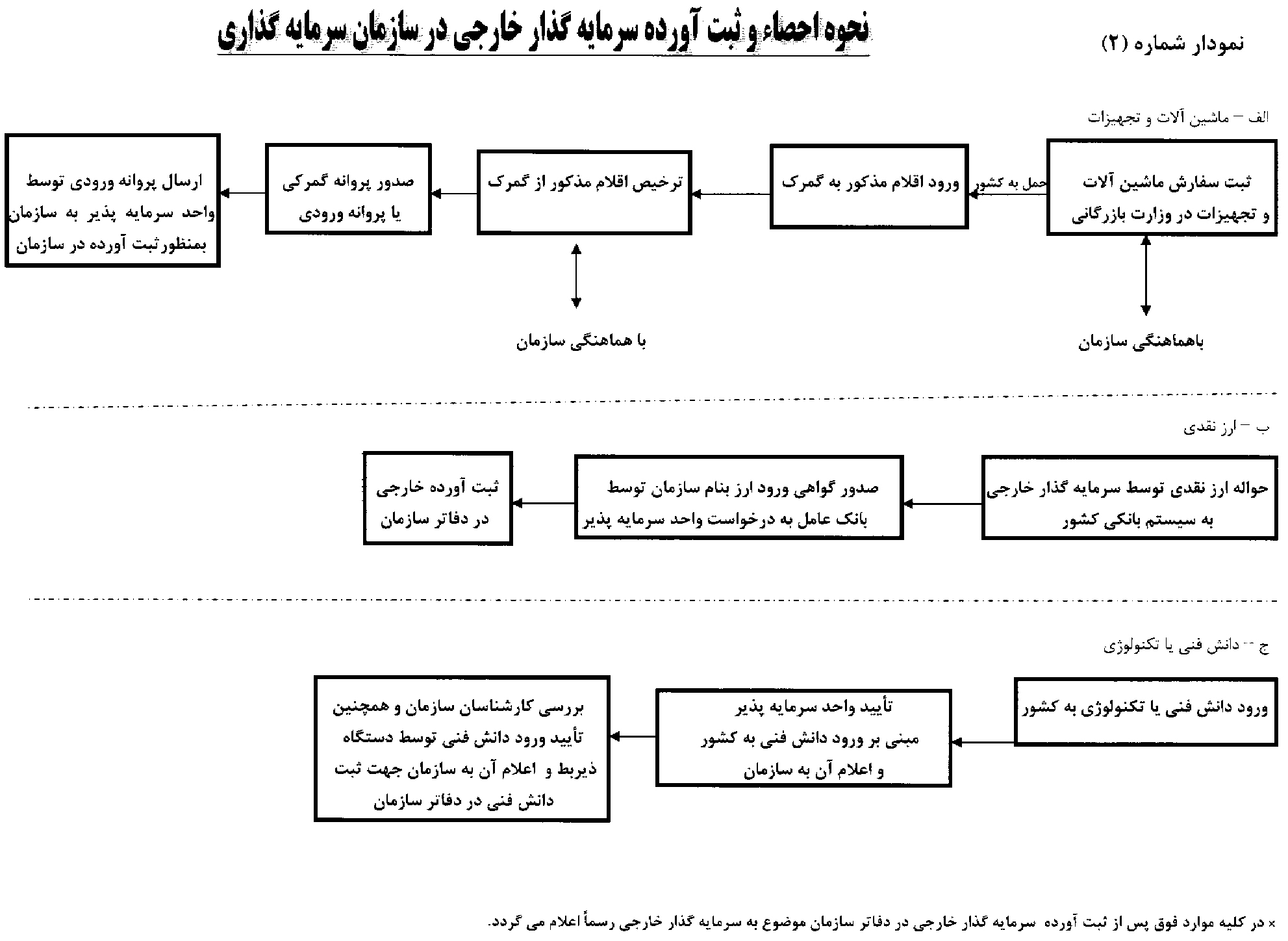

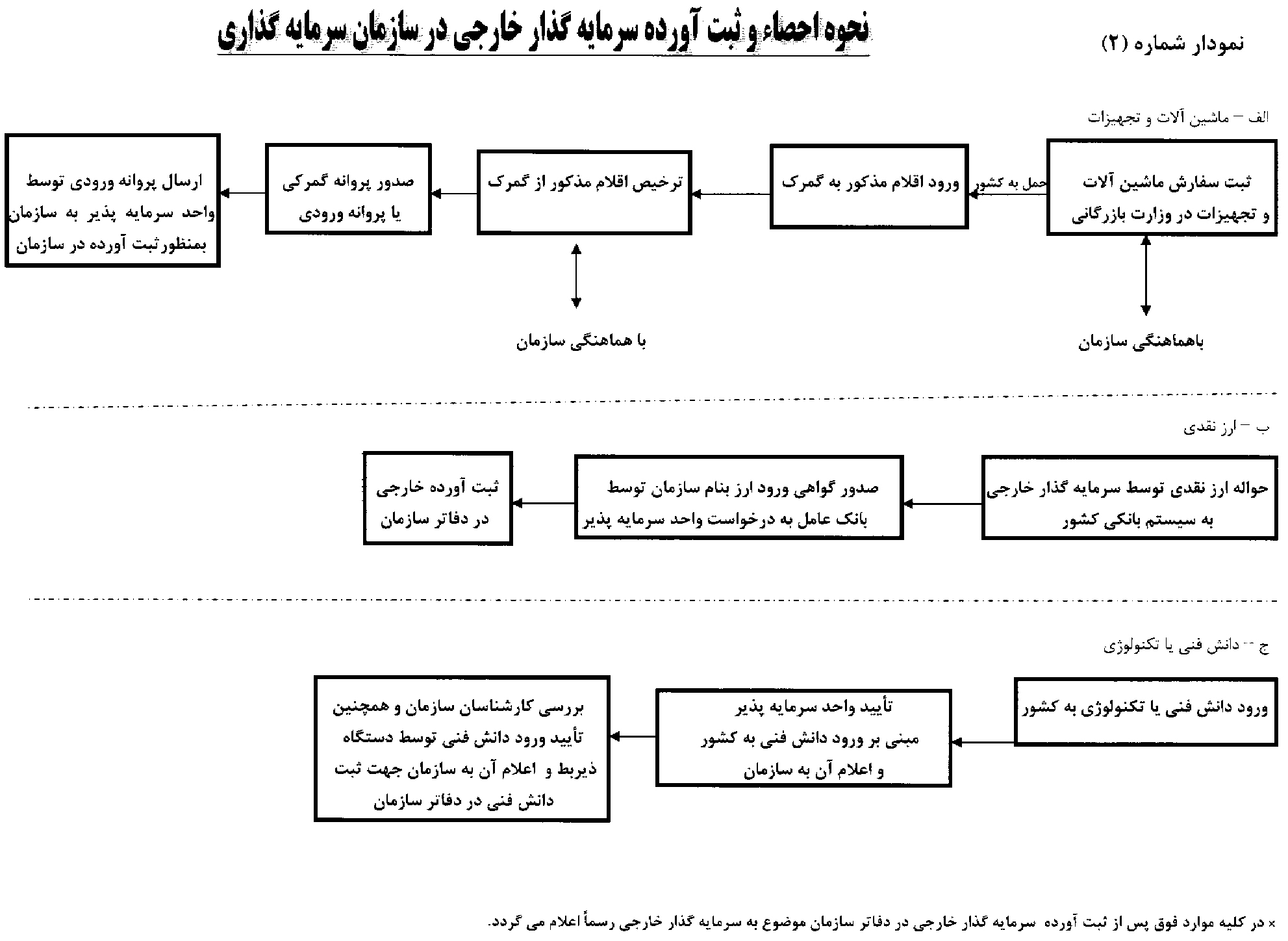

در بخش پایانی نیز چگونگی ورود و نحوه ثبت سرمایه های خارجی در سازمان

سرمایه گذاری پس از صدور مجوز سرمایه گذاری خارجی بشرح نمودار شماره (2)

اضافه گردیده است.

1- روند بررسی درخواست سرمایه گذاران خارجی در سازمان سرمایه گذاری تا مرحله صــدور مجوز.

سرمایه

گذاران خارجی که قصد دارند در چارچوب قانون تشویق و حمایت سرمایه گذاری

خارجی در ایران سرمایه گذاری نمایند در مرحله نخست می بایست درخواست سرمایه

گذاری خود را در چارچوب فرم مخصوصی ٭ که از طریق سازمان (مراجعه حضوری

یا سایت اینترنتی سازمان) قابل دریافت می باشد تکمیــل و به ســازمان ارائه

نمایند. درخــواست سرمایه گذار خارجی توسط سازمان در هیأت سرمایه گذاری

خارجی مطرح و تا مرحله صدور مجــوز ســرمایه گذاری خارجی مورد پیگیری قرار

خواهد گرفت. کلیه مراحل مربوطه از زمان ارائه درخواست سرمایه گذار به

سازمان تا صدور مجــوز سرمایه گذاری خارجی در نمودار شماره (1) ارائه شده

است.

٭انتخاب

فرم بستگی به روش سرمایه گذاری خارجی و توافقی است که بین طرفین مشارکت

(سرمایه گذار داخلی و خارجی)صورت می پذیرد. این فرم می بایست به زبان

انگلیسی ارائه شود مگر در مواردی که سرمایه گذار خارجی یک ایرانی مقیم خارج

یا از کشورهای فارسی زبان شامل تاجیکستان و افغانستان باشد.

2- پوشش های تضمینی و حمایتی:

* تضمین پرداخت غرامت در صورت ملی شدن و سلب مالکیت، (ماده 9 قانون)

*

تضمین جبران زیان ناشی از ممنوعیت و یا توقف اجرای موافقتنامه های مالی در

سرمایه گذاریهای خارجــی به روش ترتیبـــات قراردادی بر اثر وضع قانون و

یا تصمیمات دولت، (ماده 17 قانون و ماده 26 آئین نامه)

*

تضمین خرید کالا و خدمات تولیدی طرح سرمایه گذاری خارجی در مواردی که

دستگاه دولتی خریــدار انحصـــاری و یا عرضه کننــده کــالا و خدمــات

تولیــدی به قیمت رایانـه ای است. (مـاده 11 آئین نامه)

حقوق و تسهیلات:

*برخورداری سرمایه گذاری خارجی از حقوق، حمایت ها و تسهیلات یکسان با سرمایه گذاری داخلی، (ماده 8 قانون)

* انتقــال آزادانــه اصل سرمایه و منافع ناشی از سرمایه گذاری در کشور بصورت ارز و یا کالا، (مــواد 18-13 قانون)

*امکان سرمایه گذاری خارجی بصورت صد در صد در طرح های سرمایه گذاری، (ماده 4 آئین نامه)

*پذیرش سرمایه گذاری خارجی در کلیه زمینه های تولیدی، صنعتی و کشاورزی، حمل و نقل ارتباطات، خدمات و تأمین آب و برق و گازو انرژی

*امکان ارجاع اختلافات سرمایه گذاری به مراجع بین المللی، (ماده 19 قانون)

*امکــان تملـــک زمیـن به نام شـــرکت (ثبت شده در ایران) در سرمایه گذاریهای مشترک، (مــاده 34 آئین نامه)

*ارائه

تسهیلات روادید اقامت سه ساله در ایران برای سرمایه گذاران خارجی،مدیران،

کارشناسان و بستگان درجه یک آنها و امکان تمدید آن، (ماده 20 قانون و 35

آئین نامه)

*تصمیم

گیـری نسبت به درخــواست های سرمایه گـــذاران خــارجی حداکثر ظرف مدت 45

روز، (ماده 6 قانون). (لطفاً به زیرنویس نمودار شماره (1) توجه گردد.)

*انتخاب

روش سرمایه گذاری در طرح مورد نظر بصورت سرمایه گذاری مستقیم خارجی(FDI)

یا ترتیبات قراردادی از جمله روشهـــایBoT ، بای بک و مشـارکت مدنی توسط

سرمایه گــذار، (ماده 3 قانون)

*پـذیرش

سـرمـایـه گـذاری اشخـاص حقیقی و حقـوقی ایـرانی کـه با سرمایه منشأ خارجی

در کشور سـرمـایـه گـذاری مینمایند و اعـطـای تسهیلات و حمـایت هـای

قـانون تشـویق و حمـایت سرمایه گذار خارجی به آنها. (ماده 1 قانون).

*سرمایه

گذار خارجی می بایست، از میان فهرست موسسات حسابرسی تایید شده عضو جامعه

حسابداران رسمی ایران که توسط سازمان سرمایه گذاران تهیه شده است یک موسسه

حسابرسی را بمنظور تأیید گزارشات مالی و سالانه طرح خود انتخاب نماید.

(مواد 22 و 23 و 1 آئین نامه).

3- تعهدات و الزامات حقوقی سرمایه گذار:

*درخواستهای

سرمایه گذاران خارجی بمنظور پذیرش، ورود، بکارگیری، خروج سود و سرمایه در

چارچوب قانون تشویق و حمایت سرمایه گذاری خارجی می بایست صرفاً به سازمان

سرمایه گذاری تسلیم و از آن طریق اقدام گردد. (ماده 5 قانون).

*

هـر گـونه تغییر در نـام، نشـانی، شکل حقوقی و تابعیت سرمایه گذار خارجی و

تغییرات بیش از 30 درصد در مـالکیت وی مـی بایست تـوسط سرمایه گــذار

خارجــی به اطلاع سازمان رسانده شود.(ماده 33 آئین نامه).

*

چـنانچه سـرمـایـه گـذار خارجی قصد واگذاری سرمایه گذاری خود به سایر

سرمایه گذاران را داشته بـاشد ضروریست سازمان سرمایه گذاری را مطلع نماید.

درصورت واگذاری به سرمایه گذاری خارجی دیگر ضروریست اقدامات لازم درخصوص

موافقت هیأت و اخذ مجوز از طریق سازمان معمول گردد. (ماده 10 قانون).

*

کلیه درخواستهای سرمایه گذار خارجی در موارد انتقال سود، سرمایه و عایدات

ناشی از افزایش ارزش سرمایه موضوع قانون می بایست مستند به گزارش موسسه

حسابرسی عضو حسابرسان رسمی ایران به سازمان ارائه گردد. (مواد 22 و 23 آئین

نامه).

*

ظرف مدت تعیین شده در مجوز سرمایه گذاری خارجی که معمولاً 6 ماه است،

سرمایه گذار موظف به وارد نمودن بخشی از سرمایه به کشور برای اجرای طرح

مصوب میباشد. در صورت عدم ورود سرمایه ظرف مدت مذکور و به منظور ممانعت از

ابطال مجوز صادره ضروری است سرمایه گذار دلایل و توجیهات لازم را برای

تمدید مدت اعتبار مجوز به سازمان ارائه نماید. (ماده 32 آئین نامه).

*

سرمایه گذار خارجی موظف است ورود سرمایه های خود را از جمله سرمایه نقدی و

غیرنقدی در چارچوب مجوز سرمایه گذارخارجی صادره به سازمان سرمایه گذاری

اعلام نماید تا در سازمان به ثبت رسیده و تحت پوشش حمایتی قانون تشویق و

حمایت سرمایه گذاری خارجی قرار گیرد. عدم ثبت سرمایه های وارده در سازمان

به معنای عدم پوشش قانونی و حمایتی به سرمایه های مذکور میباشد. (ماده 11

قانون و ماده 24 آئین نامه).

*

ایرانیانی که قصد دارند با سرمایه منشأ خارجی در ایران سرمایه گذاری و تحت

پوشش قانون تشویق و حمایت قرار گیرند می بایست در خارج از کشور فعالیت

اقتصادی و تجاری داشته و مستندات مربوطه را به سازمان سرمایه گذاری ارائه

نمایند. (ماده 5 آئین نامه).

*

پذیرش سرمایه گذای خارجی در بنگاهها و شرکت های اقتصادی موجود ایرانی

(خرید سهام) مشروط به ایجــاد ارزش افــزوده در واحـــد اقتصــادی مورد

نظــر پس از خــرید سهــام میبــــاشد. (مـاده 7 آئین نامه).

4- سایر مزایا و تسهیلات :

*

سرمایه گذاران خارجی میتوانند بخشی از سرمایه خود را از منابع داخلی و

خارجی بصورت وام تهیه نمایند. بدیهی است تضمین تعهدات بازپرداخت وام اخذ

شده برعهده وام گیرنده است.

*

سرمایه خارجی میتواند به شکل ارز نقدی، ماشین آلات و تجهیزات، مواد اولیه،

دانش فنی و سایر اشکال حقوق مالکیت معنوی به کشور وارد و تحت پوشش قانون

تشویق و حمایت قرار گیرد. نحوه ورود و ثبت آورده سرمایه گذار خارجی در

نمودار شماره (2) مشخص شده است.

* هشتاد درصد درآمد واحدهای تولیدی و معدنی مستقر در مناطق توسعه یافته به مدت 4 سال از مالیات معاف می باشد.

* 100 درصد درآمد واحدهای تولیدی و معدنی مستقر در مناطق کمتر توسعه یافته به مدت 10 سال مشمول مالیات نخواهد بود.

* تأسیسات ایرانگردی و جهانگردی سالانه از پرداخت 50 درصد مالیات متعلقه معاف هستند.

* 100 درصد درآمد ناشی از صادرات کالاهای صنعتی و کشاورزی و صنایع تبدیلی و تکمیل آن از شمول مالیات معاف است.

* 50 درصد درآمد ناشی از صدور کالاهایی که با هدف توسعه صــادرات غیر نفتی به خارج صـــادر می شوند از شمول مالیات معاف است.

* 100 درصد درآمد حاصل از صدور کالاهای ترانزیت وارده به کشور از شمول مالیات معاف است.

*

سرمایه گذاری مجدد شرکتهای تعاونی و خصوصی با هدف توسعه، بازسازی و تکمیل

واحد صنعتی و معدنی موجود از 50 درصد مالیات متعلقه معاف خواهد بود.